자본시장법상 기준시가 낮으면 시가·자산가치 중 선택 가능

기준시가 대비 자산가치가 두 배 높지만 기준시가로 책정해

SK이노·SK E&S 합병비율 1대 1.19…주주 이익 침해 주장

SK이노 “기준시가 채택 원칙…자산가치는 예외일 뿐” 일축

▲SK이노베이션과 SK E&S의 합병비율이 1대 1.19로 결정된 가운데 합병비율 산정 기준을 두고 논란이 제기되고 있다. 사진은 SK서린사옥. 연합뉴스

SK이노베이션과 SK E&S가 합병을 결정한 가운데 합병비율 산정 기준이 '에너지 공룡' 기업 탄생의 관건으로 부각할 전망이다. SK이노베이션이 더 높게 평가받을 수 있는 자산가치가 아닌 주가를 합병가액 기준으로 결정하면서 SK이노베이션 주주들보다는 그룹에 유리한 방식을 선택한 것 아니냐는 지적이 나온다.

PBR 0.5배 저평가인데…합병비율 산정 기준 의문

18일 금융투자업계에 따르면 SK이노베이션과 SK E&S는 전날 이사회를 통해 합병안을 의결했다. 합병이 마무리되면 SK E&S는 SK이노베이션에 흡수합병되고 SK이노베이션은 자산 100조원 규모의 아시아·태평양지역 최대 에너지 기업으로 재탄생하게 된다.

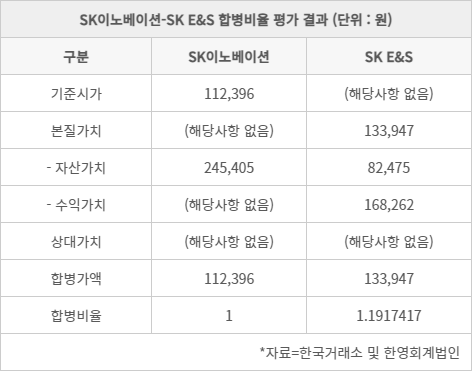

이번 합병 과정에서 논란이 된 것은 합병비율이다. SK이노베이션과 SK E&S의 합병비율은 1대 1.1917417이다. SK E&S 1주를 SK이노베이션 1.19주로 교환할 수 있다는 의미다.

SK이노베이션의 회사합병결정 보고서를 보면 SK이노베이션의 합병가액은 기준시가를 기준으로 11만2396원으로 책정됐다. 자본시장과 금융투자업에 관한 법률시행령(이하 자본시장법) 제176조의5에 의해 합병가액을 기준시가로 평가했다는 게 SK이노베이션 측의 설명이다.

하지만 자본시장법 제176조의5에는 상장법인과 비상장법인 간 합병의 경우 상장법인의 기준시가가 자산가치에 미달하는 경우 자산가치로 합병가액을 산정할 수 있다고 명시돼 있다. SK이노베이션의 자산가치는 24만5405원으로 기준시가(11만2396원)를 두 배 웃돈다.

해당 시행령에 따르면 SK이노베이션은 합병가액 산정 시 자산가치와 기준시가 중에서 더 가치가 높은 자산가치를 선택할 수 있었음에도 상대적으로 저평가되는 기준시가를 선택한 셈이다.

SK이노베이션은 지난 3월 말 기준 주가순자산비율(PBR)이 0.5배에 불과하다. 실제 기업의 순자산에 비해 주가가 지나치게 저평가됐다는 뜻이다. 일반 주주들에 더 유리한 자산가치가 아닌 저평가된 주가를 기준으로 합병비율을 결정한 데 대해 SK이노베이션 주주들 사이에서 지분가치를 훼손했다는 반발이 나올 수밖에 없는 것이다.

일각에서는 SK의 SK이노베이션 지분율 확대 차원에서 합병비율 기준을 선정한 것 아니냐는 의견도 제기된다. SK E&S의 지분 90%를 보유한 SK 입장에서 SK E&S의 가치가 상대적으로 높게 평가될수록 합병 후 통합 SK이노베이션에 대한 SK 지분율이 높아지게 된다. 실제 합병 후 SK이노베이션 최대주주인 SK의 지분율은 36.2%에서 55.9%로 늘어날 전망이다.

SK이노베이션 “원칙에 따른 적정 수준으로 판단"

합병비율의 적정성을 놓고 논란이 불거지자 SK이노베이션은 원칙에 따라 적정 수준으로 책정됐다고 설명하며 논란을 일축했다.

박상규 SK이노베이션 대표이사는 이날 오전 서울 종로구 SK서린빌딩에서 열린 기자간담회에서 “양사가 가진 현재 수익력과 미래 성장성을 감안하면 적정 수준"이라고 말했다.

강동수 SK이노베이션 전략·재무부문장(CFO)은 “상장사는 시가를 채택하는 게 원칙"이라며 “외부 전문기관에서도 주가 기준으로 밸류에이션을 하는 게 맞다는 의견을 받았다"고 말했다.

이들이 언급한 외부전문기관은 이번 합병 과정에서 합병가액 적정성 판단을 맡은 외부평가기관인 한영회계법인이다. 한영회계법인은 평가의견서를 통해 “기준시가가 자산가치보다 낮은 경우 자산가치를 적용할 수 있도록 돼 있다"면서도 “다만 기준시가가 기업 가치를 적절하게 반영하고 있다고 판단해 기준시가를 합병가액으로 산정했다"고 설명했다.

그룹사 간 합병 시 비율 적정성 논란 끊이지 않아

기업 간 합병은 일반 주주의 이익이 관여돼 있는 만큼 주주들의 입장에서는 합병비율에 민감하게 반응할 수밖에 없다. 특히 그룹사 간 합병 과정에서 합병비율 적정성 논란은 끊이지 않고 있다.

가장 최근에 불거진 논란은 두산로보틱스와 두산밥캣의 합병 건이다. 두산로보틱스와 두산밥캣의 합병비율은 1 대 0.63으로 산정됐다. 그러나 두산밥캣은 자산 6조원 규모에 연속 흑자를 기록하는 알짜 기업임에도 자산 4000억원 규모에 매년 적자를 기록하는 두산로보틱스에 흡수합병되는 구조로 밥캣 주주들의 반발을 샀다. 시민단체인 한국기업거버넌스포럼은 “해당 합병 건은 자본시장법을 최대로 악용한 사례"라고 비평하기도 했다.

지난 2015년 삼성물산과 제일모직의 합병 당시에도 삼성물산 주주의 지분가치 훼손 논란이 불거졌었다. 지난 2022년 동원그룹은 자사주 합병비율 논란에 동원산업과 동원엔터프라이즈의 합병비율을 기준시가에서 자산가치 기준으로 변경한 바 있다.

논란이 계속되자 정치권에서도 나서는 양상이다. 더불어민주당은 상장사 합병 비율을 주가가 아닌 기업의 본질가치를 기준으로 하는 내용의 자본시장법 개정안을 이날 중으로 발의할 예정이다.