이자이익 정체 속 비이자이익 53% 성장

우량 자산비율 85%대, 대출자산 9.4%↑

동양·ABL생명 인수, 금융당국 승인 관건

“내년 보통주비율 12.5% 조기달성 주력”

▲우리금융지주.

우리금융지주가 3분기 누적 기준 2조6500억원의 순이익을 올리며 올해 연간 기준 순이익 3조원대 달성을 눈앞에 뒀다. 이자이익은 전년 동기 수준을 유지한 가운데 비이자이익과 수수료이익이 큰 폭으로 성장한 결과다. 우리금융지주는 지난 8월 우리투자증권을 출범한 데 이어 현재 동양생명, ABL생명 인수도 추진 중인 만큼 향후 실적 개선, 주주환원에 대한 기대감이 커졌다는 평가가 나온다.

이자이익 정체에도 '수수료-유가증권이익' 큰 폭 성장

27일 금융권에 따르면 우리금융지주는 올해 1~3분기 누적 기준 지배기업 지분 순이익 2조6591억원을 올렸다. 전년 동기 대비 9% 증가한 수치다. 특히 우리금융은 3분기 만에 작년 연간 실적(2조5063억원)을 넘어섰다. 3분기 순이익은 9036억원으로 1년 전과 유사했다.

이 추세라면 올해 연간 순이익 3조원대 안착도 무난하게 달성할 것으로 전망된다. 우리금융지주가 순이익 3조원대에 진입하는 것은 2022년(3조1417억원) 이후 2년 만이다.

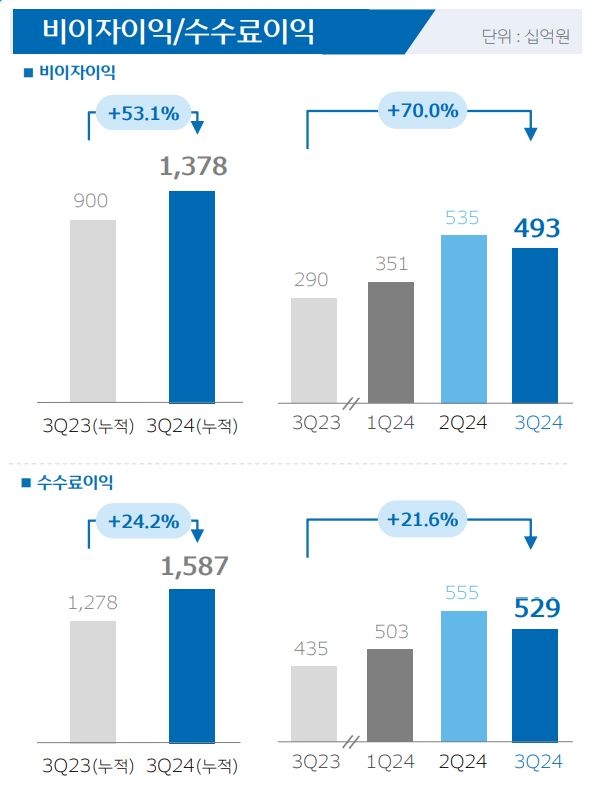

3분기 실적 세부 내용을 보면 비이자이익 성장이 눈에 띈다. 우선 3분기 누적 기준 순영업수익은 7조9927억원으로 1년 전보다 6.6% 증가했다. 이자이익이 6조6146억원으로 전년(6조5999억원)과 유사한 실적을 거둔 가운데 3분기 누적 기준 비이자이익(1조3781억원)이 1년 전보다 53.1% 성장한 결과다. 은행, 비은행부문 수수료이익이 고르게 성장한데다 유가증권 이익도 증가세를 유지하면서 비이자이익 성장세를 이끌었다. 수수료이익은 1조5870억원으로 전년 동기 대비 24.2% 늘었다. 3분기 누적 유가증권과 대출채권평가 및 매매 이익은 1년 전보다 각각 197.1%, 60.9% 늘었다.

▲우리금융지주 2024년 3분기 비이자이익 부문 실적. (자료=우리금융, 단위 십억원)

대출자산도 늘었다. 3분기 우리은행의 총대출은 340조원으로 1년 전보다 9.4% 증가했다. 기업대출은 191조원, 가계대출은 145조원으로 각각 11.9%, 6.5% 증가했다. 이 중 기업대출의 경우 수익성, 건전성을 고려한 우량 기업대출 중심의 성장을 거둔 점이 고무적이다. 3분기 우리은행의 우량 자산비율은 85.9%에 달했다.

계열사별로 보면 우리은행은 3분기 누적 순이익이 1년 전보다 10% 증가한 2조5244억원이었다. 우리카드(1400억원), 우리금융캐피탈(1160억원) 순이익도 전년 동기 대비 각각 19.7%, 6.4% 늘어 우리금융그룹 실적에 보탬이 됐다.

생보사 바라보는 우리금융...“자본비율 영향 최소화 우선"

우리금융지주가 올해 비은행 포트폴리오 확충을 위해 가시적인 성과를 거둔 점은 향후 실적 개선에 대한 기대감을 키우는 요인이다.

우리금융지주는 지난 8월 우리투자증권을 출범한 데 이어 중국 다자보험그룹과 동양생명, ABL생명 주식매매계약(SPA)도 체결했다. 두 보험사의 인수가격은 총 1조5493억원이다. 다만 두 보험사를 자회사로 편입하기 위해서는 금융당국 승인이라는 큰 산을 넘어야 한다.

우리금융은 금융당국 승인에 앞서 자본비율을 내년도 12.5%까지 끌어올리는데 전사적인 역량을 집중할 방침이다. 3분기 보통주자본비율(CET1)은 12%로 전분기(12.04%)와 같았다. 3분기 자산을 확대한 것이 위험가중자산(RWA) 증가로 이어지면서 CET1 비율 개선에도 부정적인 영향을 미쳤다. 우리금융은 내년도 경영계획을 수립할 때도 자본비율 개선을 1순위에 두고 있다.

우리금융은 향후 동양생명, ABL생명의 자본 확충 역시 그룹사의 자본비율 영향을 최소화하는 방향으로 추진한다는 방침이다. 한국은행의 기준금리 인하 기조로 생보사들 지급여력(K-ICS·킥스) 비율이 떨어질 것으로 예상되지만, 그룹사 관점에서는 CET1 비율을 관리하는 것이 우선이라는 취지다.

동양생명과 ABL생명은 각각 3000억원, 2000억원 규모의 후순위채를 발행하면서 킥스비율을 180%, 165% 수준으로 끌어올렸다. 금융당국의 권고치는 150%다. 이와 관련해 이성욱 우리금융지주 재무부문 부사장(CFO)은 “(우리금융은 두 생보사의) 킥스비율을 최우선으로 관리하면서도 보험계약마진(CSM), 수익성 제고 등도 동시에 추진할 방침"이라며 “그룹사의 자본비율 영향을 최소화하는 방향으로 보험사 자산부채 관리, 자본 확충을 추진할 계획"이라고 밝혔다.