회계상 자본으로 분류되는 영구 교환사채 발행

11분기 연속 적자 상황…재무건전성 높이기 전략

SKC가 11일 두 번째 교환사채(EB)를 발행하기로 결정했다. 올해 발행한 전체 교환사채 발행 규모는 3850억원에 달한다. 11분기 연속 당기순손실이 이어져 회계상 자본으로 분류되는 교환사채를 발행해 재무 건전성을 높이기 위한 전략으로 풀이된다.

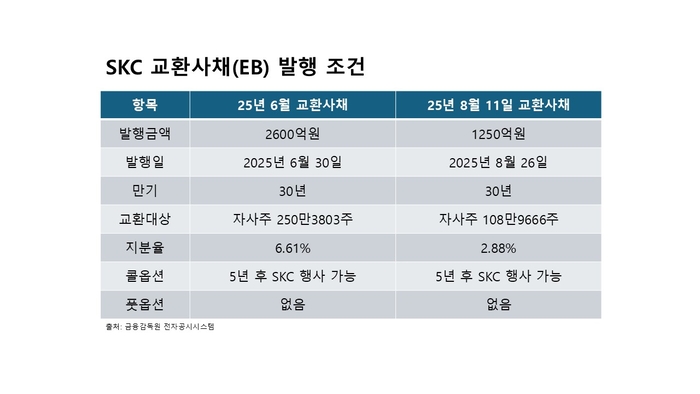

▲SKC 교환사채 발행 조건

전자공시시스템에 따르면, SKC는 1250억원 규모 교환사채를 발행하기로 결정했다. 교환대상은 SKC 자기주식 108만9666주(전체 주식 대비 2.88%)다. 교환가액은 11만4714원으로 시가를 기반으로 산정한 기준주가에 14% 웃돈이 붙었다. 만기는 30년, 표면금리는 연 0%였다. 발행 후 3년 이후엔 연 1%, 5년 이후엔 연 8% 금리가 올라가는 조건이다. 투자자는 교환사채 중도상환을 요구할 수 없으나 일정 기간 후엔 회사가 콜옵션을 보유할 수 있다.

SKC는 지난 6월 말에도 이번 발행과 비슷한 구조로 교환사채(EB)를 발행한 적이 있다. 지난 6월 30일 SKC는 자사주를 기반으로 2600억원 규모의 교환사채를 발행했다. 교환대상은 SKC 자기주식 250만3803주(전체 주식 대비 6.61%)였다. 교환가액은 10만3842원으로 시가를 기반으로 산정한 기준주가에 12% 웃돈이 붙었다. 만기와 표면금리, 스텝업 금리는 11일 발행된 교환사채와 같은 구조다.

SKC가 자기주식을 이용해 교환사채를 발행한 이유는 재무건전성을 높이면서 자본을 확충하기 위한 것으로 추론된다. SKC가 발행한 교환사채 두 건은 모두 만기가 30년인 영구채다. 영구채는 발행사가 만기를 계속 연장할 수 있어서 회계상 부채가 아닌 자본으로 인정받는다.

화학과 이차전지 소재 사업을 영위하는 SKC는 세계적인 화학 산업 불황과 전기차 캐즘(Chasm·일시적 수요 정체)으로 올해 2분기까지 11분기 연속 적자를 냈다. 재무건전성을 나타내는 지표는 점점 나빠지고 있었다. 부채비율은 2022년 185.2%에서 올해 1분기 208.1%로 늘었다. 통상 부채비율이 200%를 넘기면 재무구조가 부실한 기업으로 평가되기도 한다. 이자를 내는 차입금 비율을 뜻하는 순차입금 비율은 같은 기간 82.2%에서 139.1%로 늘었다.

자기주식을 교환대상으로 설정한 점도 눈에 띈다. 별도 유상증자 없이 보유 중인 자사주를 교환대상으로 삼아 두 차례 자금을 조달한 것이다. 기존 주주의 지분 희석 우려 없이 자금 조달을 진행하고 있다. 교환가액이 현 주가에 견줘 10% 이상 프리미엄이 붙어 있어 교환권을 실제로 행사하려면 일정 수준의 주가 상승이 필요하다.

SKC는 이번 발행으로 조달한 자금을 사업 확장과 재무구조 개선에 쓸 계획이다.