주주 설득 부족한 발행은 시장서 뭇매, 활용 계획 구체적이면 호재

20일부터 공시 규정 강화…자사주 EB 발행 줄어들 듯

▲자사주 담보 교환사채 발행/ChatGPT

올해 3분기 자사주 담보 교환사채(EB) 발행(자사주EB)이 크게 늘어난 가운데, 자사주EB 발행을 위한 '주주 설득'이 갈수록 중요해지고 있다. 자사주EB가 더불어민주당이 추진하는 자사주 소각 의무화를 피하기 위한 '꼼수 발행'이라는 지적이 나오면서 태광산업과 KCC는 자사주EB 발행을 중단했다. 반면 DB하이텍은 같은 방식의 자금조달에도 주가가 크게 올랐다. 기업마다 자금조달 명분과 발행 구조, 공시 투명성에서 뚜렷한 차이를 보였기 때문이라는 분석이 나온다. 20일부터 교환사채 발행 공시 규정이 강화돼 앞으로 자사주EB 발행은 줄어들 전망이다.

태광·KCC 자사주EB, 절차적 정당성 논란 불러

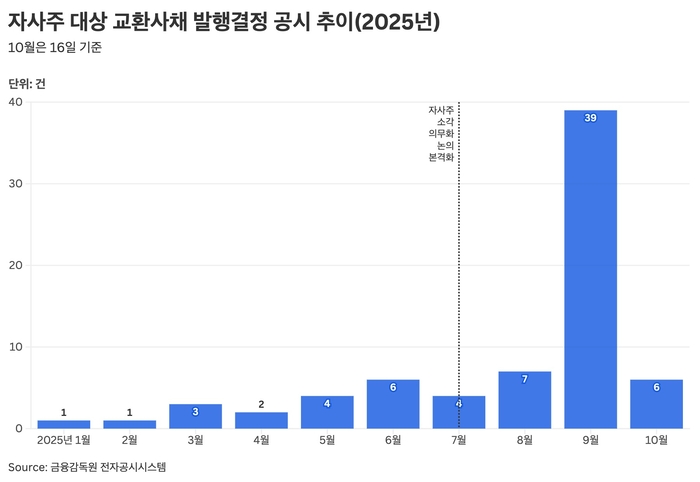

▲자사주 대상 교환사채 발행결정 공시 추이

지난 9월에만 39개 기업이 자사주EB 발행을 공시했다. 3분기(7~9월) 전체로 보면 50건이 공시됐고, 발행 규모는 1조4455억원 가량이다. 더불어민주당이 지난 7월 '자사주 소각 의무화' 법안을 논의하기 시작한 이후 자사주EB 발행이 급증했다.

EB 발행을 추진한 기업 중 거센 비판을 받은 곳은 태광산업과 KCC다. 자사주 담보 EB 발행 자체는 불법이 아니지만, 주주 설득 등 절차적 정당성을 지키지 않았다는 비판이 많았다.

기업이 가진 자기주식을 뜻하는 자사주는 원래 배당과 함께 대표적인 주주환원 수단으로 평가받았다. 기업이 시장에 유통 중인 자사주를 사들인 뒤 소각하면 발행주식 총수가 줄어 주당순이익(EPS)과 자기자본이익률(ROE)이 개선되고 이것이 주가 상승으로 이어질 수 있기 때문이다.

반면 자사주를 EB 담보로 활용하면 시장에 자사주를 다시 내놓는 방식이어서 유통 주식 수가 늘어나고 주가가 떨어질 우려가 있다. 일각에서는 자사주EB의 경제적 실질은 3자배정 유상증자에 따른 신주 발행과 같다는 지적이 나온다. 또한 현행 상법상 이사회 결의만으로 자사주EB를 발행할 수 있어서 소액주주 입장에선 일방적 결정으로 여겨질 수 있다.

▲태광산업 CI

태광산업은 지난 6월 27일 보유 중인 자사주 27만1769주(전체 주식의 24.41%)를 기초자산으로 3200억원대 EB를 발행한다고 공시했다. 태광산업은 교환사채 발행으로 조달한 자금을 신사업 투자 등에 쓴다고 밝혔다.

시장에서는 주주가치를 훼손한 '꼼수 자금조달'이라는 비판이 거셌다. 태광산업 2대 주주인 트러스톤자산운용은 “자사주를 교환 대상으로 하는 EB 발행은 교환권 행사 시 사실상 3자 배정 유상증자와 동일한 효과가 있어 기존 주주의 이익을 심각하게 침해한다"면서 소송을 제기했다. 태광산업 주가는 자사주 담보 교환사채 발행 공시 다음 거래일에 11.24% 하락 마감했다.

이후 태광산업은 자사주 담보 교환사채 발행을 중단하고 이달 중 이사회를 열어 다시 논의하겠다고 밝혔다.

▲KCC CI

KCC도 자사주 담보 EB 발행을 두고 태광산업과 비슷한 논란을 겪었다. KCC는 지난달 24일 발행주식 총수의 17.24%(153만2300주)에 달하는 자사주 활용 계획을 발표했다. 소각 35만주, 교환사채 발행 88만2300주, 사내근로복지기금 30만주 등이다. 다음날 KCC 지분 1%를 가진 라이프자산운용은 “KCC 시가총액보다 많은 삼성물산 보유 지분부터 먼저 활용 계획을 내놓으라"는 내용의 공개서한을 보냈다. KCC 주가는 자사주EB 발행을 공시한 날 11.75% 하락 마감했다. KCC는 자사주 활용 계획을 발표 6일 만에 백지화했다.

구체적인 활용 계획, EB 발행에도 주가 상승

▲DB하이텍 CI

DB하이텍은 자사주 담보 교환사채 발행을 공시했지만, 주가가 10% 넘게 뛰었다. 지난달 10일 DB하이텍은 소각 148만6000주, 교환사채 발행 222만주, 사내근로복지기금 출연 44만4000주 등의 자사주 활용 계획을 공시했다. 15일에는 앞서 밝힌 활용 계획에 따라 자사주 담보 교환사채를 발행해 1256억원을 조달한다고 밝혔다.

DB하이텍 주가는 10일 8.62% 상승 마감했고, 교환사채 발행 공시 다음날인 16일에는 9.20% 상승 마감했다.

태광산업, KCC와 달리 DB하이텍은 교환사채로 조달한 자금의 활용 계획을 전액 시설 투자에 쓸 계획이라고 구체적으로 밝혔다. 충북 음성에 있는 상우공장의 사우스 팹(Fab2) 클린룸 확장과 유틸리티 공사에 1006억원을 투입한다. 기간은 이달부터 오는 2027년 10월까지 약 2년간이다. 또한 차세대 전력 반도체 양산 투자에도 250억원을 집행한다.

자사주 EB, 핵심은 '왜·어떻게' 주주 설득 여부

시장에서는 자사주 담보 교환사채 자체가 문제라기보단 왜 자사주로 자금을 조달해야 하는지, 조달한 자금을 어떻게 쓸 것인지 등을 주주에게 설득하는 과정이 필요하다는 목소리가 나온다. 금융투자업계 한 관계자는 “자사주 담보 교환사채는 법적으로 금지된 방법이 아니다"며 “다른 자금조달 방법이 없어서 자사주를 팔아 돈을 조달할 수밖에 없다는 걸 주주에게 설명하면 어떤 주주가 마다하겠냐"고 지적했다. 이어 “태광이나 KCC는 보유 현금도 많고 담보로 할 다른 자산도 많은 데 굳이 자사주를 푸는 방식으로 했기 때문에 비판을 세게 받은 것"이라고 말했다.

금융감독원은 자사주 대상 교환사채 발행에 관한 공시 의무를 강화하는 방안을 20일부터 시행했다. 앞으로 자사주 대상 교환사채 발행 선택 이유, 주주에게 미치는 영향 등을 관련 내용을 충분히 공시해야 한다. 자금조달 방식으로 자사주 대상 교환사채 발행을 선택한 이유를 회사가 시장에 충분히 알리지 않았다는 지적이 나오면서 개선안을 내놓은 것이다.

법무법인 태평양의 한 변호사는 “자사주 소각 의무를 담은 상법 개정이 예고된 시점에서 자사주 대상 교환사채 발행을 신중히 해달라는 메시지를 담은 것일 수 있다"며 “기업들은 공시 의무를 처음부터 염두에 두고 업무를 추진해야 한다"고 조언했다.