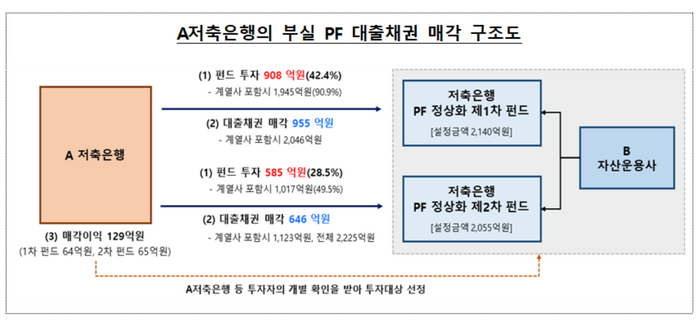

▲A저축은행의 부실 PF 대출채권 매각 구조도.(자료=금감원)

본인이 투자한 펀드에 부동산 프로젝트파이낸싱(PF) 부실채권을 매각하고, 매각이익을 인식해 부실을 이연한 저축은행이 금융감독원에 적발됐다. 해당 저축은행은 PF 대출채권을 장부가액보다 높은 금액에 매각해 당기순이익을 과다 인식하고, 연체율 등 건전성이 양호한 것으로 평가되게 했다.

9일 금융감독원은 최근 A저축은행, B자산운용사를 대상으로 PF 대출채권 매각 관련 수시검사를 실시한 결과 이같이 확인됐다고 밝혔다.

금감원은 최근 저축은행이 부실 PF 대출채권을 정리하는 과정에서 사모펀드 조성을 통한 부실지연 가능성 등이 지속적으로 제기됨에 따라 부실 PF 대출채권 매각이 많았던 A저축은행과 관련 펀드 운용사인 B자산운용사에 대해 수시검사를 실시했다.

검사 결과 A저축은행은 올해 6월 B자산운용의 제1차 펀드에 908억원을 투자했다. 계열사를 포함하면 총 1945억원을 투자했다. 이후 자신의 부실 PF 대출채권을 장부가액(대출원금-충당금) 보다 높은 가격으로 매각해 매각이익 64억원을 인식했다. 계열사를 포함한 매각이익은 151억원이었다.

A저축은행은 올해 8월에도 B자산운용의 제2차 펀드에 585억원을 투자했고, 이곳에는 4개 저축은행도 함께 참여했다. A저축은행은 2차 펀드에도 부실 PF 대출채권을 장부가액보다 높은 가격으로 매각해 매각이익 65억원, 계열사 포함 79억원을 인식했다.

이 과정에서 선순위 외부투자자를 제외하면 저축은행별 펀드투자비율을 PF 대출채권 매각비율과 정확하게 일치하는 구조로 만들었다. 그 결과 PF대출채권이 펀드수익증권으로 대체돼 매각시점에서는 사실상 PF대출비율을 보유한 것과 동일한 효과가 발생했다.

결국 A저축은행은 PF 대출채권을 장부가액보다 높은 금액에 매각해 충당금 129억원이 환입되면서 당기순이익을 과다 인식했고, 부실 PF대출채권 매각으로 6월 연체율은 2.6%포인트(p) 하락하는 효과를 봤다. 금감원은 “A저축은행은 본인이 투자한 펀드에 부실 PF 대출채권을 매각하고, 매각이익을 인식해 부실을 이연했다"고 설명했다.

B자산운용은 자신이 운용하는 펀드에 투자한 저축은행의 개별 확인을 받아 투자대상 PF 대출채권을 최종 확정하는 등 일명 'OEM펀드'를 운용해 저축은행의 부실 이연을 도왔다. 별도의 심사절차 없이 최대 4년 전의 감정평가 금액을 사용해 산정한 외부평가 결과를 그대로 적용했다. 이로 인해 해당 펀드가 PF 대출채권을 고가에 매입하게 됐다. 즉, B자산운용은 자본시장법상 금지된 OEM 펀드를 설정, 운용해 펀드 기본질서를 심각하게 훼손했다는 게 금감원의 판단이다.

금감원은 A저축은행의 대손충당금 환입분에 대해 유가증권(수익증권) 손상차손을 인식하도록 지도할 방침이다. 매각자산을 저축은행 장부에 재계상하는 방식 등을 통해 편법 매각으로 인한 연체율, 고정이하여신비율 착시효과도 제거할 예정이다.

금감원은 “운용사의 OEM 펀드 운용 등 위법, 부당 행위에 대해서는 관련 법규 및 절차에 따라 엄정 조치할 예정"이라며 “금융사가 OEM 펀드 등을 활용해 부실채권 정리를 이연하지 않도록 시장감시를 지속하고, 필요시 추가 검사를 실시하는 등 PF 정상화를 위해 적극 대응하는 한편 저축은행 업권의 편법적인 건전성 제고행위에 대해서는 엄정하게 대응하겠다"고 밝혔다.