이달 본계약 앞두고 일정 당겨 마무리

지난달 인수 이후 주가 23% 이상 급락

인수 당기지 않았다면 비용 20% 감소

아쉽지만 성사했으니 상관 없다 시각도

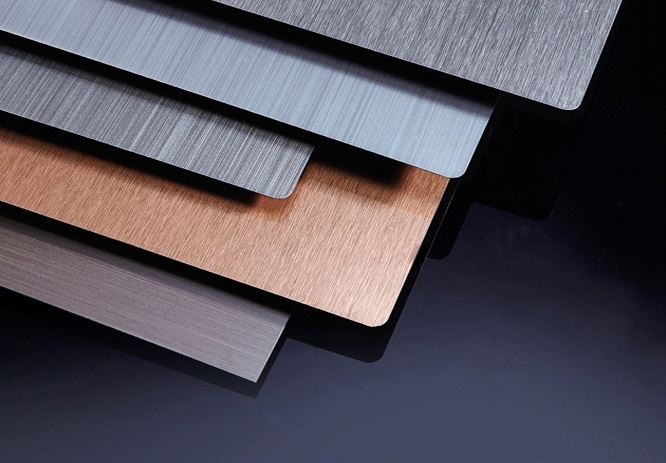

▲동국씨엠의 컬러강판 럭스틸

최근 계엄 사태와 탄핵 정국으로 대다수 상장사들의 주가가 하락하면서 한 발 앞서 인수합병(M&A)을 단행한 기업들의 희비가 엇갈리고 있다. 철강업계에서는 지난달 서둘러 인수를 마무리했던 동국씨엠의 아주스틸 M&A가 아쉬운 사례로 거론된다. 최근 한 달 만에 아주스틸의 주가가 23% 이상 줄어든 탓에 좀 더 기다렸다면 투자 비용을 절감했을 수 있었다는 측면에서다.

15일 철강업계에 따르면 지난달 M&A가 마무리된 아주스틸의 주가는 최근 한 달 만에 크게 떨어졌다. 아주스틸은 지난달 8일 동국씨엠에 피인수되는 본계약이 체결됐다.

지난달 동국씨엠이 인수한 아주스틸 지분은 이학연 전 대표 및 배우자 윤미숙 씨가 보유한 1123만2350주와 신주 1136만주다. 동국씨엠은 인수 대가로 총 1194억원을 지급했다. 옛 대주주가 보유한 구주에 624억원을 새로 발행하는 신주에 570억원을 지급하기로 책정했다.

구주와 신주의 1주당 단가는 각각 5555원과 5019원으로 결정된 것으로 추산된다. 계약 전일 아주스틸의 주가가 5040원이었음을 감안하면 구주는 약간의 프리미엄이, 신주는 시세보다 낮게 책정된 것으로 분석된다. 그 결과 구주와 신주를 모두 포함한 1주당 단가는 5286원으로 결정됐다.

아쉬운 점은 인수 계약 이후 최근 한 달 동안 아주스틸의 주가가 크게 떨어졌다는 점이다. 아주스틸 주가는 지난 8일 3715원으로 전저점을 기록했고 지난 13일 4060원으로 다소 반등했으나 여전히 계엄 사태 이전 수준을 회복하지 못하고 있다. 13일 종가인 4060원은 계약 당시 1주당 단가인 5286원 보다 23.57% 떨어진 수준이다.

특히 눈에 띄는 점은 동국씨엠이 자체적으로 인수 합병을 서둘러 마무리했다는 점이다. 동국씨엠은 지난 8월부터 아주스틸 기존 대주주와 지분인수관련 기본계약을 체결하고 자세한 인수 합병 방안을 논의해왔다.

기존 방안에 따르면 본계약은 지난달이 아니라 이달 27일로 예정돼 있었다. 그러나 양 측이 절차를 서두르기로 합의하면서 지난달 8일 본계약을 마무리했다. 만약 본계약이 예정대로 이달 진행됐다면 동국씨엠의 아주스틸 인수 비용은 20% 가량 줄어들 가능성이 높다.

다만 이익의 극대화보다 M&A의 성사에 초점을 맞췄다는 분석도 나온다. 최저점에서 인수하기 위해 더 기다렸다면 기존 대주주의 이익이 너무 줄어 매각이 무산될 수 있었다는 관측이다. 또 기왕 인수하기로 결정했다면 하루 빨리 인수해서 시너지를 내는 편이 낫다는 분석도 나온다.

실제 지난해 동국홀딩스 출범 이후 M&A 첫 대상으로 아주스틸이 낙점된 만큼 이익 극대화보다 M&A 성사 쪽에 방점을 뒀다는 분석이 나온다. 특히 컬러강판 브랜드 럭스틸을 판매하고 있는 동국씨엠 입장에서 컬러강판 시장에서 상당한 입지가 있는 아주스틸은 절대 놓칠 수 없는 기업이라는 시각이다.

실제 컬러강판 시장에서 동국씨엠은 29.7% 가량의 점유율로 포스코스틸리온, KG스틸 등과 경쟁하고 있었는데 아주스틸의 5% 점유율이 합쳐지면 34% 수준으로 확고한 시장 1위로 발돋움할 수 있기 때문이다.

아울러 이번 M&A에서는 장세주 동국제강그룹 회장의 장남인 장선익 동국제강 구매실장(전무)이 주도적인 역할을 해왔던 것으로 알려졌다. 이를 감안하면 역시 이익 극대화보다 성사에 무게가 실리게 됐다는 분석이 나온다.

철강업계 관계자는 “동국씨엠 입장에서는 피인수 직후 아주스틸 주가가 크게 떨어져 다소 손해본 기분이 들 수 있지만 크게 신경을 쓰지는 않을 것"이라며 “홀딩스 체제 출범 이후 첫 시도에다 장 전무가 주도한 M&A가 실패하지 않고 성공했다는 것만으로도 그룹 입장에서는 적지 않은 성과"라고 말했다.