AI 상용화 전략·속도가 희비 갈라…커머스 거래액 성장률 관건

카카오톡 트래픽 개선이 실적 좌우…서비스 로드맵 구체화 필요

수익화 앞당길 요인은 기능 차별화…신사업 가치 제고 판가름할듯

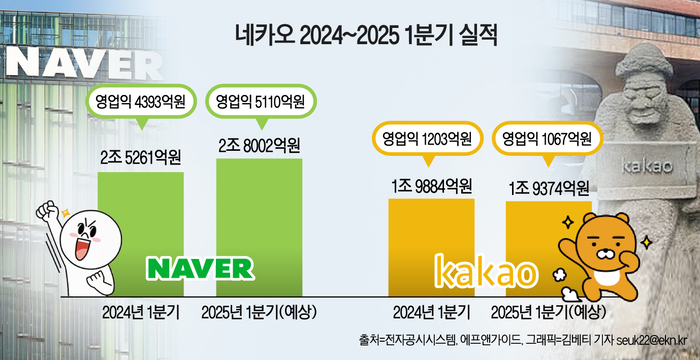

▲네이버·카카오 2024~2025년 1분기 실적. 그래픽=김베티 기자

네이버와 카카오의 올 1분기 실적이 엇갈린다. 네이버는 광고·커머스 성장에 힘입어 분기 최대 매출 기록을 다시 한 번 갈아치울 것으로 예상되는 반면, 카카오는 콘텐츠 부진이 길어지며 숨고르기에 들어갈 것으로 보인다. 인공지능(AI) 서비스가 본격 출시되는 하반기부터 양사 실적이 나란히 상승할 것으로 예상되는데, 기능 차별화가 관건이 될 전망이다.

15일 금융정보업체 에프엔가이드에 따르면 네이버는 올 1분기 매출 2조8002억원·영업익 5110억원을 거둘 것으로 예측된다. 전년 동기 대비 각각 10.85%·16.32% 상승한 수치다. 같은 기간 카카오는 매출 1조9374억원·영업익 1067억원으로 2.56%·11.31% 감소할 것으로 예상된다.

증권가는 양사의 실적을 엇가른 요인으로 AI를 지목했다. 핵심은 서비스 상용화 전략·추진 속도다. 아직 기술 접목이 완전히 이뤄지지 않아 활용 범위는 제한적이지만, 이용자 만족 지표는 시장 예상을 상회하고 있어서다. 단기적으로 주가에 미치는 영향은 제한적일 수 있으나, 장기적으로는 실적 성장을 견인할 것이란 분석이다.

네이버는 지난달에만 △쇼핑앱 '플러스 스토어' △검색 요약 기능 'AI 브리핑'을 잇따라 선보이며 시장경쟁력을 강화하고 있다. 플러스 스토어 앱의 월간활성이용자수(MAU)는 출시 첫 달에만 268만명을 웃돌았다. 다만 단기 트래픽보다는 향후 거래액 성장률이 관건이 될 것으로 보인다.

이선화 KB증권 연구원은 “플러스 스토어 앱 출시로 커머스 광고 지면이 확대되고, AI 브랜드 솔루션 패키지 등 유료 서비스를 통한 입점업체 수수료율(Take-rate)가 오르면서 매출액도 증가할 전망"이라며 “6월 2일 새로운 판매수수료율 도입 후엔 맞춤형 상품 추천에 따라 구매율이 오르면서 연간 커머스 중개·판매 매출액은 28.4%가량 증가할 것"이라고 내다봤다.

카카오는 콘텐츠 사업 부진이 장기화한 상황에 플랫폼 사업 성장세 둔화가 겹치면서 다소 저조한 실적이 예상된다. 이들 사업은 카카오의 매출을 책임지는 양대 축으로 꼽힌다.

플랫폼의 성장세가 약해진 건 계절적 비수기 영향으로 광고시장이 위축된 영향이다. 여기에 시장 침체와 신작 게임 부재, 인수합병(M&A) 난항 등이 맞물리면서 콘텐츠 빙하기가 길어지고 있는 것으로 풀이된다.

결과적으로 AI 서비스 출시 이후 카카오톡 트래픽 개선 여부에 따라 매출 성장이 이뤄질 것으로 보인다. 다만 출시까지 시간이 소요될 것으로 예상되는 만큼 단기적인 반등은 쉽지 않을 것으로 예상된다. 오픈AI와 공동 개발 중인 AI 에이전트(비서) '카나나'와 하반기 출시 예정인 '발견 영역'의 성과가 성패를 좌우할 전망이다.

김현용 현대차증권 연구원은 “상반기까지는 모멘텀이 부족하나 하반기 카카오톡 내 발견 영역 신설, AI 기반 서비스 도입 등으로 모멘텀 회복을 시도할 것"이라고 짚었다. 남효지 SK증권 연구원은 “카카오톡의 트래픽 및 체류기간 증가는 광고 수익 증가로 이어질 것이나 최근 선보였던 다양한 시도의 성공 사례가 제한적이기 때문에 서비스가 구체화되기까지 지켜볼 필요가 있다"고 분석했다.

양사의 매출 성장을 장기적으로 끌고 갈만한 요인으로는 수익화 시점이 꼽힌다. 이를 위해선 구체적인 비전 제시와 기능 차별화를 통한 신사업 가치 제고 노력이 필요하다는 게 중론이다. 이에 따라 향후 AI를 통해 서비스 품질을 어떻게 고도화할지가 중요해질 것이란 관측이 나온다.

정호윤 한국투자증권 연구원은 네이버에 대해 “새롭게 출시한 AI 브리핑 등 신규 AI 서비스에서 성능과 관련된 이슈가 꾸준히 불거지는 만큼 다양한 고성능의 거대언어모델(LLM)을 활용해 서비스 퀄리티를 높이려는 노력이 필요하다"고 지적했다.

오동환 삼성증권 연구원은 카카오에 대해 “향후 카카오 생태계의 다양한 서비스를 어떻게 AI를 통해 구현할지를 주목해야 할 것"이라고 했다.