LCD모듈·차량용칩 등 공급가 하락

패널 등 품목 가격 내림세 수혜 예상

몸집 커지는데 영업이익 제자리 한계

영업이익률 3년간 4.25%→3.9%

“생산지 운영 최적화 등 개선 노력”

▲LG전자 본사 전경.

LG전자가 사용하는 주요 원재료 가격이 안정화되는 모습을 보이고 있다. 작년까지 가격이 가파르게 올랐던 액정표시장치(LCD) 모듈 등 평균가가 1분기 들어 하락 전환해 수익성 개선 신호가 감지되고 있다. 역대 최대 매출을 경신 중인 회사가 마진 확대에 총력을 기울이고 있는 상황이라 올해 호실적에 대한 기대감이 조성되고 있다.

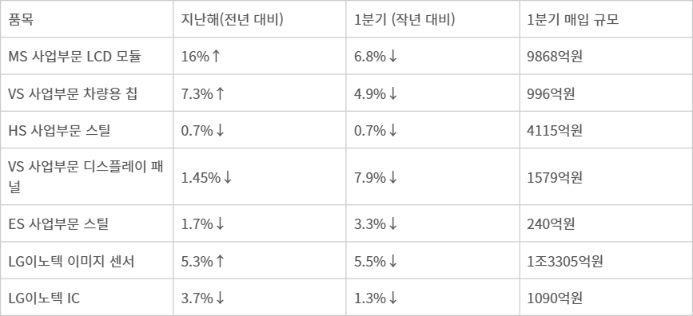

21일 LG전자 분기보고서에 따르면 MS(Media Entertainment Solution) 사업부가 사용하는 LCD 모듈의 1분기 매입 가격은 작년 대비 6.8% 내렸다. 작년에는 가격이 전년 대비 16% 올라 비용 부담을 키운 원재료다. 1~3월 LG전자의 LCD 모듈 매입액(9868억원)은 단일 품목 기준 4개 사업부 통틀어 가장 많다.

▲LG전자 주요 원재료 가격 변동 추이

VS(Vehicle Solution) 사업부가 사들이는 차량용 칩 평균가 움직임도 비슷하다. 작년에는 2023년 대비 7.3% 상승했지만 올해 1분기 들어 지난해 대비 4.9% 하락했다.

HS(Home Appliance Solution)에서 쓰는 스틸의 지난해 평균 매입 가격은 전년 대비 0.7% 내렸다. 올해 1분기에도 비슷한 수준 평균가가 떨어졌다. 같은 기간 VS용 디스플레이 패널 가격은 14.5%, 7.9% 하락했다. ES(Eco Solution)에서 쓰는 스틸 매입가 역시 1.7%, 3.3% 빠졌다. 이들 3개 품목의 1분기 매입 규모는 각각 4115억원, 1579억원, 240억원이다.

HS·ES 사업부에서 쓰는 구리와 합성수지의 경우 가격 상승세가 지속됐다. 다만 1분기 매입액이 각각 2530억원, 1379억원으로 규모가 상대적으로 작다.

LG전자 자회사 LG이노텍 상황도 비슷하다. 광학솔루션 사업 주요 원재료인 이미지센서 가격이 하락 전환했다. 지난해 평균가격은 전년 대비 6.3% 올랐지만 1분기에는 작년보다 5.5% 내렸다. LG이노텍의 1분기 이미지센서 매입액은 1조3305억3200만원으로 단일 원재료 기준 가장 비중이 높다. 전장부품 사업 주요 원재료인 IC 가격은 같은 기간 3.7%, 1.3% 각각 하락했다.

업계에서는 LG전자가 수익성 확대를 위해 전사적 역량을 동원하고 있다는 점에 주목하고 있다. 원재료 외 원가 요소인 판관비, 인건비, 물류비 등 절감을 위한 노력도 병행하고 있다는 뜻이다. LG전자는 지난달 1분기 실적발표 콘퍼런스 콜에서 “생산지 운영 최적화 등 원가경쟁력 개선 노력을 통해 견조한 수익성 확보에 주력할 것"이라며 “고부가가치 제품 판매 확대, 전기차부품 사업의 오퍼레이션 최적화, 자원운영 효율성 제고 등도 추진할 계획"이라고 밝혔다.

원가 요소 중 일부인 원재료 가격이 하락하는 환경을 두고 일각에서 회사 수익성 개선에 대한 기대감이 조성되고 있는 배경이다.

LG전자가 마진 확대에 총력을 기울이는 이유는 몸집이 커지는 만큼 영업이익이 함께 성장하지 못하고 있어서다. LG전자의 연결 기준 지난해 매출액은 87조7282억원으로 2022년(83조4673억원) 대비 5.1% 늘었다. 같은 시기 영업이익은 3조5510억원에서 3조4197억원으로 감소했다. 영업이익률 역시 4.25%에서 3.9%로 내려갔다.

회사가 영업이익률을 끌어올리기 위해서는 현재 추진 중인 체질 개선이 실질적 성과로 이어질지가 관건이다. 프리미엄 제품 판매를 늘리고 고수익을 내는 플랫폼 기반 서비스사업 등 비중을 높이는 게 대표적이다. LG전자가 미래 성장동력으로 새롭게 점찍은 냉난방공조, 전장 등 B2B 사업 역량을 높이는 작업도 필요할 전망이다. 관세 전쟁 후폭풍, 환율, 해상운임 등 외부 요인은 변수로 작용할 것으로 관측된다.

고의영 iM증권 연구원은 “제품 믹스 개선이 나타나고 있는 VS 이익추정치는 올라가되 사업 환경이 녹록지 않은 MS를 낮춰야 할 것"이라며 “추가적인 하향 요인은 관세 전쟁 격화이며 상향 요소는 해상 운임 부담 완화다. 물론 이러한 요인들은 서로 얽혀있다"고 짚었다.