3월 FOMC 결과에 주목…시장금리 변동성 확대 가능성

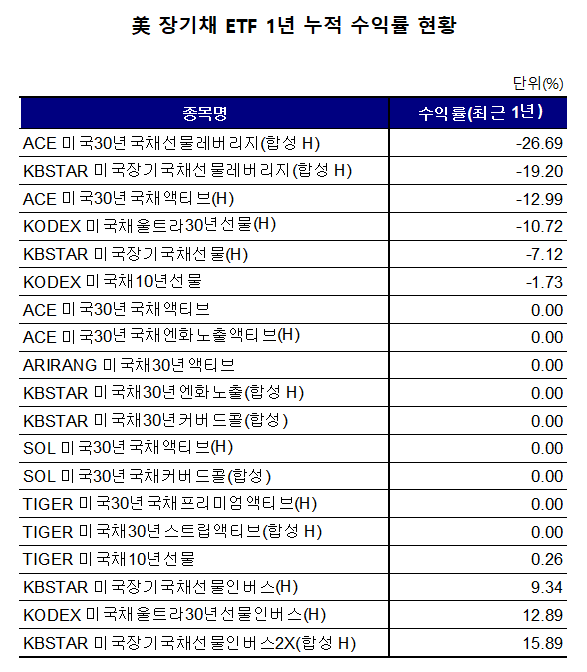

▲자료=한국거래소 제공

미국 장기채에 투자하는 상장지수펀드(ETF)의 수익률이 마이너스(-)를 이어가며 부진에서 벗어나지 못하고 있다. 미국 중앙은행의 긴축에도 물가 상승 압력이 이어지고 있고, 이에 따른 금리 인하 기대감이 후퇴하고 있어서다.

17일 한국거래소에 따르면 최근 1년간 장기채에 투자하는 ETF 중 'ACE 미국30년국채선물레버리지(합성 H)'의 수익률은 -26.69%로 집계됐다. 이어 'KBSTAR 미국장기국채선물레버리지(합성 H)'이 -19.20%로 뒤를 이었고, 'ACE 미국30년국채액티브(H)' -12.99%, 'KODEX 미국채울트라30년선물(H)' -10.72%, 'KBSTAR 미국장기국채선물(H)' -7.12%, 'KODEX 미국채10년선물' -1.73% 순으로 나타났다.

미국 장기 국채에 투자하는 ETF 수익률이 하락한 이유는 연준의 금리인하에 대한 기대가 후퇴하면서 금리가 상승 반전했기 때문이다. 채권 가격은 금리와 반대로 움직여, 금리가 상승했다는 것은 가격이 떨어졌다는 의미다.

글로벌 채권시장의 벤치마크 역할을 하는 미 국채 10년물 금리는 지난해 말 한때 3.8%대까지 내렸으나 재차 반등하면서 지난주 15일(현지시간)에는 4.308%로 마감하는 등 오름세를 나타내고 있다.

채권금리는 기준금리 영향을 받는다. 지난주 발표된 미국의 2월 생산자물가지수(PPI)가 시장 예상치를 훌쩍 뛰어넘으면서 연준의 금리 인하 시기가 늦춰질 수 있다는 우려섞인 말들이 나오고 있다.

실제 블룸버그통신에 따르면 미국의 채권 트레이더들은 2024년 기준금리 인하 기대를 6번 이상에서 3번으로 낮췄다. 특히 2월 소비자물가에 이어 생산자물가가 높게 나타나며 인플레이션이 아직 잡히지 않았다는 점을 확인함에 따라 올 3회 인하 전망을 유지할지 여부도 불투명한 상태로 보고 있다. 일각에서는 이번 주(19~20일) 열리는 3월 연방공개시장위원회(FOMC)에서 연준이 점도표를 통해 연내 금리 인하 횟수를 2회로 축소할 가능성도 열어 놔야 한다는 경고가 나오고 있다.

미국 노동부가 발표한 2월 PPI는 전월 대비 0.6% 상승해 시장 예상치였던 0.2%를 크게 웃돌았다. 전년 동기 대비로는 1.6% 올라 지난해 8월 이후 6개월 만에 상승률이 가장 높았다.

윤원태 SK증권 연구원은 “최근 연준 위원들의 코멘트를 고려 시 3월 FOMC 점도표 내 올해 인하 횟수를 3회에서 2회로 하향 조정될 것으로 전망된다"며 “시장금리는 3월 FOMC 이후 연중 최고점을 갱신할 가능성에 대비할 필요가 있고, 국내 금리도 미국채를 후행하는 트렌드를 감안하면 약세 압력이 높은 상황"이라고 말했다.

다만 연내 인하라는 방향 자체에 주목하며 금리 반등 시 장기채 매수 전략이 필요하다는 조언도 나온다.

안예하 키움증권 연구원은 “연내 기준금리 인하 시점과 인하 폭을 둘러싼 불확실성은 이어질 것"이라며 “연내 긴축의 정도를 완화한다는 점은 유지되며 박스권 상하단이 점차 낮아지는 양상이 펼쳐질 것으로 예상돼 물가 둔화와 금리 인하 등을 고려할 때 장기채 매수 확대전략은 유효하다"고 말했다.